D-Leverage

El D-Leverage es una métrica propia de Darwinex que sirve para medir el riesgo de una decisión de trading.

Introducción

Apalancamiento nominal & riesgo

Una forma habitual de medir el riesgo de un trade es a través de su apalancamiento nominal.

Esto se hace dividiendo el volumen nominal de la operación entre el equity de la cuenta.

Así, un trade con un apalancamiento de 5:1 equivale a abrir un volumen 5 veces superior al equity de dicha cuenta.

Por lo tanto, podemos extraer la conclusión que, a mayor apalancamiento, más riesgo.

No obstante, hay que añadir otras variables, siendo un factor fundamental a la hora de evaluar el riesgo de un activo: su volatilidad.

Riesgo & Volatilidad

A modo simplificado, podemos extraer la conclusión de que no es lo mismo un trade con un apalancamiento nominal de 5:1 en el EURUSD, que uno con el mismo apalancamiento en el NDX (Nasdaq), ya que el NDX suele ser mucho más volátil que el EURUSD.

Como consecuencia, a mayor volatilidad, mayor riesgo,

D-Leverage

En Darwinex hemos creado una métrica para medir el riesgo por posición (no por trade), denominado D-Leverage.

Este tiene en cuenta las siguientes variables:

- Apalancamiento nominal de cada uno de los trades abiertos de forma simultánea.

- Volatilidad del activo o de la combinación de activos que formen la posición.

- Correlación de todos los activos que forman parte de la posición. A mayor correlación, más riesgo y viceversa.

- Duración. Se compara la volatilidad con respecto a la del EURUSD durante el tiempo que la posición permanezca abierta.

El resultado final lo normalizamos con respecto al EURUSD por lo que, una posición con un D-leverage de 3, equivaldría a abrir un trade en el EURUSD con un apalancamiento nominal de 3:1.

Gracias al D-Leverage, es posible comparar el riesgo de todas las posiciones independientemente de los activos que la componen, del tipo de estrategia, etc.

¿Cuál sería el D-Leverage de nuestro ejemplo anterior con los pares EURUSD y GBPJPY?

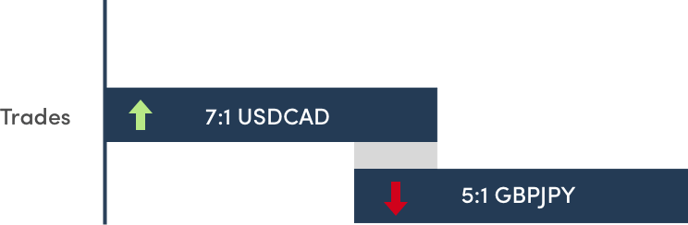

En este ejemplo vamos a mostrarte la evolución del D-Leverage en las siguientes tres posiciones.

Imagina que:

- Abres una operación en largo en el USDCAD con un apalancamiento nominal de 7:1.

- Antes de cerrar el trade, abres una operación en corto en el par GBPJPY con un apalancamiento nominal de 5:1.

- Cierras el trade en el USDCAD.

- Tiempo después cierras el trade en el GBPJPY.

Durante este intervalo de tiempo, puedes ver 3 fases bien diferenciadas:

- Posición nº1 => compuesta por un trade largo en el USDCAD 7:1

- Posición nº2 => constituída por dos trades: largo en el USDCAD 7:1 y corto en la GBPJPY 5:1

- Posición nº3 => formada por un trade corto en la GBPJPY 5:1

¿Cómo se calcula el D-Leverage?

(Ten en cuenta que, durante un tiempo, coinciden trades con diferente apalancamiento nominal y volatilidad.)

Supongamos que en el momento de abrir los trades la volatilidad en estos dos pares respecto al EURUSD es la siguiente:

- USDCAD es un 40% menos volátil que el EURUSD

- GBPJPY es un 20% más volátil que el EURUSD

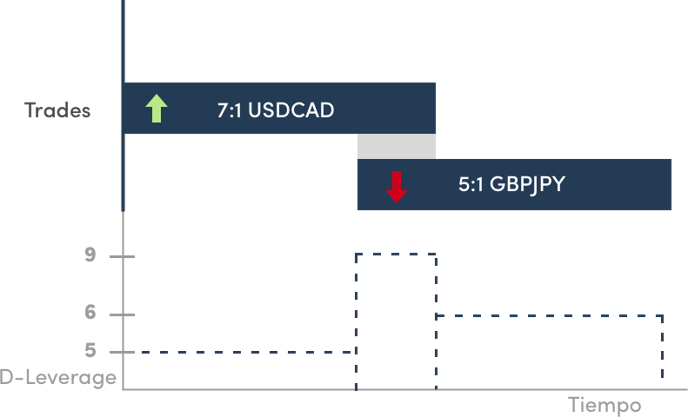

Puedes ver que el D-Leverage ha ido variando de valor a lo largo de las 3 posiciones de la siguiente manera:

- Posición nº1 => En esta fase solo se abre un trade largo en el USDCAD, con un apalancamiento nominal de 7:1. Sin embargo, como en nuestro ejemplo el EURUSD es un 40% más volátil que el USDCAD, el D-Leverage de la posición será de 5.

- Posición nº2 => Aquí conviven un tiempo dos trades con diferente apalancamiento y volatilidad. Para simplificar el cálculo, vamos a suponer que la suma de ambos apalancamientos normalizados a la volatilidad del EURUSD y teniendo en cuenta la correlación de un trade largo en el USDCAD y otro corto en el GBPJPY, arroja un D-Leverage de 9.

- Posición nº3 => Por último, el la tercera posición solo queda abierto un trade corto en el par GBPJPY cuyo D-Leverage es de 6, ya que es un 20% más volátil que el EURUSD.

El valor del D-Leverage ha ido evolucionando en las 3 posiciones en función del:

- Apalancamiento nominal

- Volatilidad

- Correlación entre activos abiertos de forma simultánea.

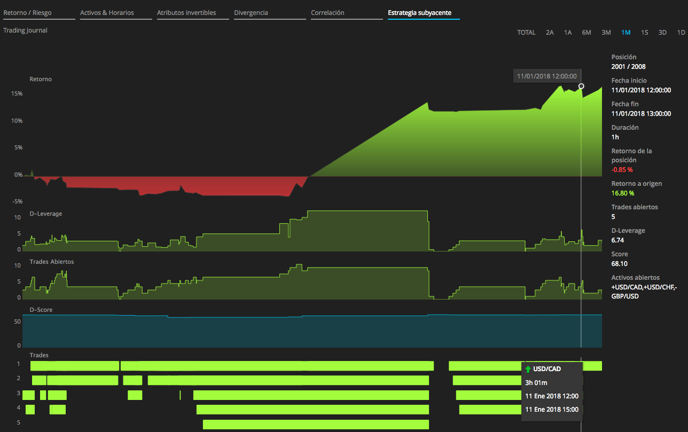

¿Qué es el D-Leverage medio por posición?

A pesar de que todos los DARWIN tienen el mismo objetivo de riesgo (6.5% VaR mensual), esto no significa que todos experimenten la misma volatilidad.

Por ejemplo, el D-Leverage por posición de una estrategia de scalping que opere pocos trades de muy corta duración no será la misma que una estrategia de más largo recorrido.

Ambas tendrán el mismo objetivo de riesgo (6.5% VaR mensual), pero necesitarán diferentes niveles de volatilidad para conseguirlo.

Estrategia scalping

En el caso de una estrategia de scalping del tipo THA, el D-Leverage medio será superior que una que opera más a largo plazo.

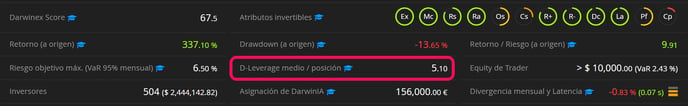

En este caso, el D-Leverage medio por posición es de 5.10.

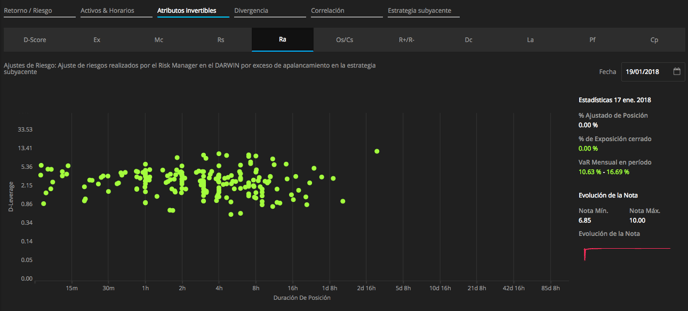

Estrategia siempre expuesta a mercado

En el caso del DARWIN SYO, el D-Leverage medio por posición es de 1.01, es decir, unas 5 veces menos volátil que en el caso de THA.

Tips

Ve el siguiente tutorial para conocer en mayor detalle las bases del concepto del D-Leverage y su cálculo.