D-Leverage

Il D-Leverage è uno strumento proprietario di Darwinex utilizzato per misurare il rischio di una decisione di trading.

Introduzione

Leva nominale e rischio

Un modo comune per misurare il rischio di un'operazione è la sua leva nominale.

Ciò avviene dividendo il volume nominale dell'operazione per l'equity del conto.

Pertanto, un'operazione con una leva di 5:1 equivale all'apertura di un volume pari a 5 volte il patrimonio netto del conto.

Pertanto, possiamo trarre la conclusione che maggiore è la leva finanziaria, maggiore è il rischio, giusto?

La risposta sarebbe un mezzo sì, poiché questo approccio leva/rischio non tiene conto di un fattore fondamentale nella valutazione del rischio di un asset: la sua volatilità.

Rischio e Volatilità

A rischio di semplificare eccessivamente, possiamo concludere che un'operazione con una leva nominale di 5:1 sull'EURUSD non è la stessa di una con la stessa leva sul GBPJPY, poiché quest'ultimo tende a essere molto più volatile del primo.

Di conseguenza, più alta è la volatilità, più alto è il rischio, poiché il prezzo dell'asset per unità di tempo ha un range maggiore, quindi sarà più esposto alle possibili evenienze del signor Mercato.

D-Leverage

Noi di Darwinex abbiamo creato un nostro metodo di misurazione del rischio per posizione (non per operazione), che abbiamo chiamato D-Leverage.

Questo metodo tiene conto delle seguenti variabili:

- Leva nominale di ciascuna delle operazioni aperte simultaneamente.

- Volatilità dell'asset o della combinazione di asset che compongono la posizione.

- Correlazione di tutti gli asset che fanno parte della posizione. Maggiore è la correlazione, maggiore è il rischio e viceversa.

- Durata. La volatilità viene confrontata con quella dell'EURUSD per tutto il tempo in cui la posizione rimane aperta.

Il risultato finale viene normalizzato all'EURUSD, in modo che una posizione con un D-leverage pari a 3 equivalga all'apertura di un'operazione sull'EURUSD con una leva nominale di 3:1.

Grazie al D-Leverage, è possibile confrontare il rischio di tutte le posizioni, indipendentemente dagli asset coinvolti, dal tipo di strategia, ecc.

Quale sarebbe il D-Leverage del nostro esempio precedente con le coppie di valute EURUSD e GBPJPY?

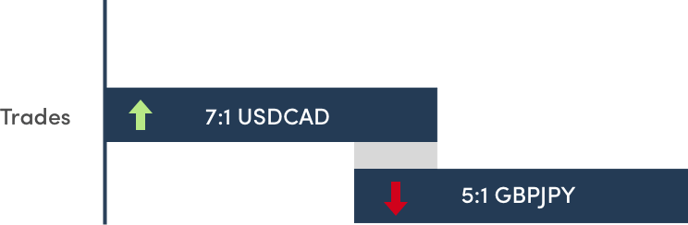

In questo esempio ti mostreremo l'evoluzione del D-Leverage nelle tre posizioni seguenti.

Immaginate che:

- Si va long su USDCAD con una leva nominale di 7:1.

- Prima di chiudere l'operazione, si apre uno short su GBPJPY con una leva nominale di 5:1.

- Chiudete l'operazione su USDCAD.

- Qualche tempo dopo chiudete l'operazione su GBPJPY.

In questo lasso di tempo si possono osservare 3 fasi distinte:

- Posizione #1 => composta da un'operazione lunga su USDCAD 7:1

- Posizione #2 => composta da due operazioni: long su USDCAD 7:1 e short su GBPJPY 5:1

- Posizione #3 => composta da un'operazione short su GBPJPY 5:1

Come si calcola il D-Leverage?

(Si noti che, per un certo periodo di tempo, le operazioni con leva nominale e volatilità diverse coincidono).

Supponiamo che al momento dell'apertura delle operazioni la volatilità di queste due coppie rispetto a EURUSD sia la seguente:

- EURUSD è il 40% più volatile di USDCAD

- GBPJPY è del 20% più volatile di EURUSD

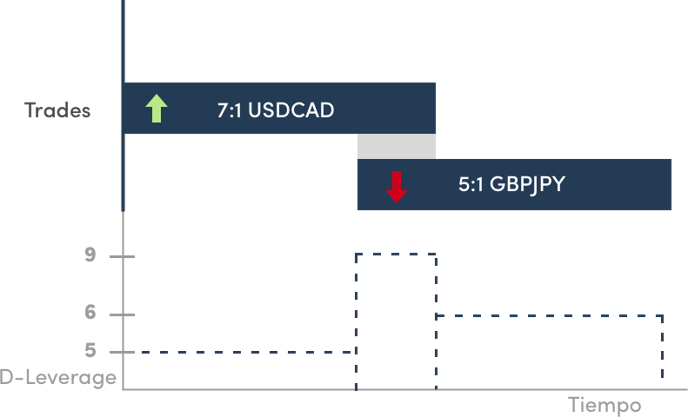

Si può notare che il D-Leverage varia di valore nelle 3 posizioni come segue:

- Posizione #1 => In questa fase viene aperta una sola operazione long sull'USDCAD, con una leva nominale di 7:1. Tuttavia, poiché nel nostro esempio l'EURUSD è più volatile del 40% rispetto all'USDCAD, la D-Leverage della posizione varia in base al valore. Tuttavia, poiché nel nostro esempio l'EURUSD è più volatile del 40% rispetto all'USDCAD, il D-Leverage della posizione sarà pari a 5.

- Posizione #2 => Qui coesistono per un po' due operazioni con leva e volatilità diverse. Per semplificare il calcolo, assumiamo che la somma di entrambe le leve normalizzate alla volatilità dell'EURUSD e tenendo conto della correlazione di un'operazione lunga sull'USDCAD e di un'operazione corta sul GBPJPY, dia un D-Leverage pari a 9.

- Posizione #3 => Infine, nella terza posizione, c'è solo un'operazione short aperta sulla coppia GBPJPY con un D-Leverage di 6, poiché è più volatile del 20% rispetto all'EURUSD.

Il valore del D-Leverage si è evoluto nelle 3 posizioni in base alla:

- Leva nominale

- Volatilità

- Correlazione tra gli asset aperti simultaneamente.

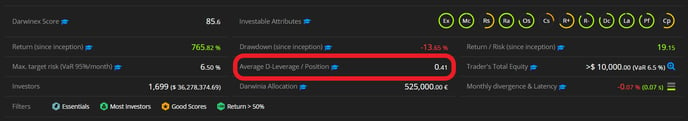

Qual è il D-Leverage medio per posizione?

Sebbene tutti i DARWIN abbiano lo stesso obiettivo di rischio (6,5% di VaR mensile), ciò non significa che tutti sperimentino la stessa volatilità.

Ad esempio, il D-Leverage per posizione di una strategia di scalping che effettua poche operazioni di durata molto breve non sarà lo stesso di una strategia di durata maggiore.

Entrambe avranno lo stesso obiettivo di rischio (6,5% di VaR mensile), ma avranno bisogno di livelli diversi di volatilità per raggiungerlo.

Strategia scalping

Nel caso di una strategia di scalping di tipo THA, il D-Leverage medio sarà superiore a quello di una strategia che opera a lungo termine.

In questo caso, il D-Leverage medio per posizione è 0,41.

Estrategia siempre expuesta a mercado

Nel caso di DARWIN SYO, il D-Leverage medio per posizione è pari a 1,05, ovvero circa 5 volte meno volatile rispetto al THA.

Suggerimenti

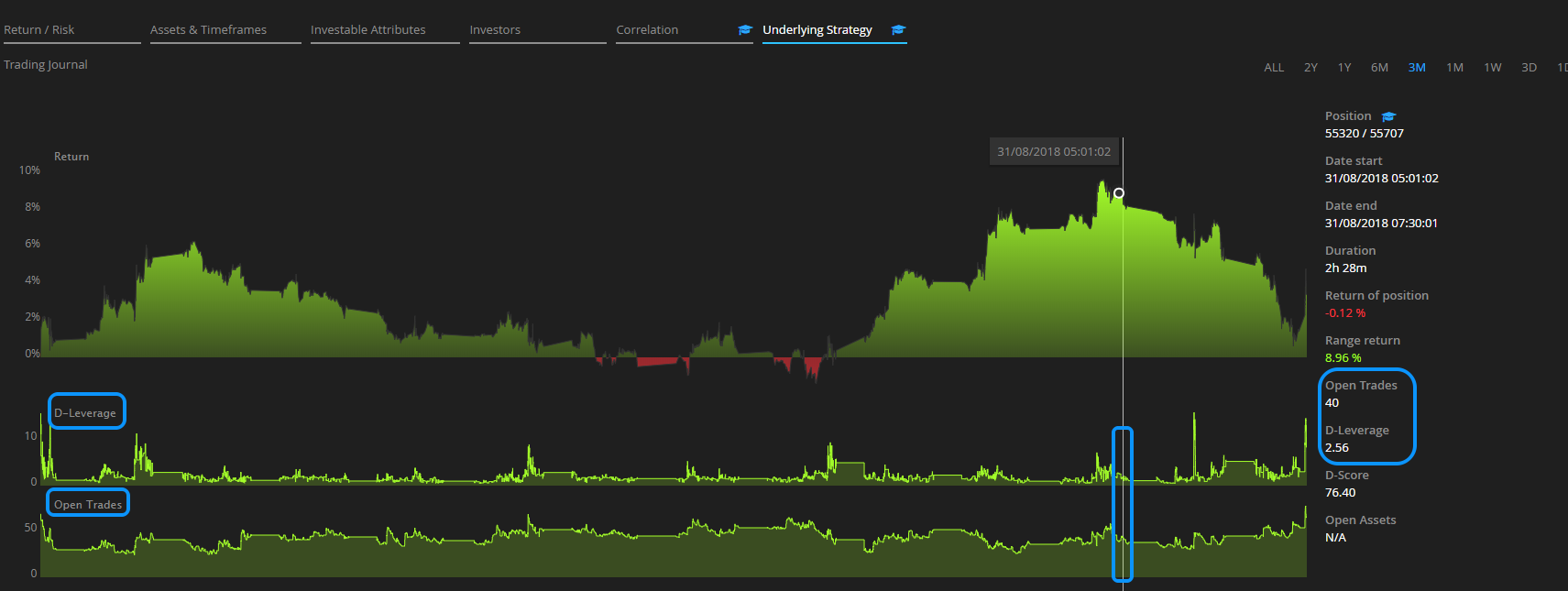

Grafico D-Leverage

Nella scheda ""Underlying Strategy"" di qualsiasi DARWIN, è possibile analizzare la performance della strategia sottostante, insieme al D-Leverage e al numero di operazioni aperte simultaneamente su ogni singola posizione.

Grafico dell'Invertable Attribute Risk Adjustment (Ra)

Nella scheda "Investable Attributes" / "Ra" è possibile analizzare sia il D-Leverage che la durata di ciascuna posizione della strategia sottostante.

Per saperne di più

Misurare il Rischio di una Decisione di Trading (D-Leverage)

Questo tutorial (in lingua INGLESE) illustra la necessità di misurare il rischio di una strategia di trading in termini di decisioni di trading invece di utilizzare la volatilità dei rendimenti passati.

Viene presentata la nostra metrica proprietaria, D-Leverage, si discutono le motivazioni alla base e si spiega come essa ci aiuti ad approssimare meglio un Value-at-Risk più realistico per una determinata strategia di trading.

Calcolo del Rischio (D-Leverage) di una Posizione

In questo tutorial (in lingua INGLESE) descriviamo in dettaglio come calcolare il rischio di una posizione di trading in termini di D-Leverage.

Viene introdotto il concetto di posizione: cosa sono e come si costruiscono.

Concludiamo con una discussione sui valori di controllo a cui è vincolato il D-Leverage, una misura che ci permette di garantire che il rischio calcolato per una determinata posizione sia effettivamente rappresentativo del rischio effettivo che il trader sta assumendo in quel momento.